Mit dem Frühling erwacht nicht nur die Natur, sondern auch das Bewusstsein für unseren Planeten. Besonders im Monat April rückt der Schutz unserer Umwelt verstärkt in den Fokus, gekrönt durch den internationalen «Tag der Erde» am 22. April. Unter dem diesjährigen Motto «Our Power, Our Planet» wird weltweit die Bedeutung eines nachhaltigen Umgangs mit Ressourcen betont. Eine wachsende Rolle spielt dabei Impact Investing, das Kapital gezielt in Unternehmen lenkt, die eine messbare positive Wirkung auf Umwelt und Gesellschaft haben. Unsere Fonds tragen dazu bei, indem sie in energie- und ressourceneffiziente Technologien investieren und dabei attraktive Renditen erzielen.

Carnot Capital: Technologiegetriebene Nachhaltigkeit

Bei Carnot Capital sind wir überzeugt, dass technologische Innovationen der Schlüssel zu einer nachhaltigen Zukunft sind. Anstatt auf Verzicht zu setzen, investieren wir in Unternehmen, deren Produkte und Technologien zur Steigerung der Energie- und Ressourceneffizienz beitragen. Mit einem verwalteten Vermögen von über 250 Millionen Schweizer Franken und einer annualisierten Performance von über 6 % seit 2007 kombinieren wir erfolgreich ökologische Verantwortung mit finanzieller Attraktivität.

Strategie und Zielsektoren der Carnot Capital Fonds

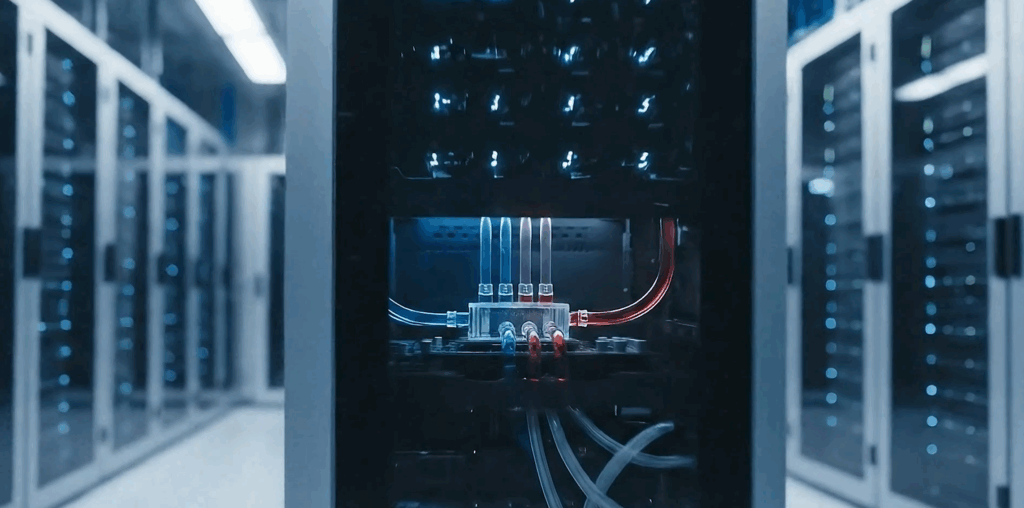

Unsere Fonds, insbesondere der «Carnot Efficient Resources Fund», investieren global in börsennotierte Unternehmen mit ressourcenschonenden Technologien. Die Auswahl der Unternehmen basiert auf einem Attraktivitätsranking, das Bewertungs- und Qualitätskriterien berücksichtigt. Dabei ist die Kapitalrendite (ROCE) eine zentrale Kennzahl. Die Zielsektoren orientieren sich an den vier klassischen Elementen:

- Feuer (Energie): Gebäudetechnik, Industrie 4.0, E-Mobilität, erneuerbare Energien.

- Wasser: Trinkwasseraufbereitung, Abwasserreinigung, Bewässerungsinfrastruktur.

- Erde: Landwirtschaft, Lebensmittelverarbeitung, Recycling von Rohstoffen.

- Luft: Abgasreinigung, emissionsarme Brennstoffe.

Attraktive Investitionsmöglichkeiten

Die Fokussierung auf Unternehmen mit nachhaltigen Technologien schafft nicht nur ökologische Vorteile, sondern auch wirtschaftliche Chancen. Technologien zur Steigerung der Energie- und Ressourceneffizienz haben exzellente Wachstumsperspektiven, da sie Lösungen für drängende globale Herausforderungen bieten. Investoren profitieren somit von der Kombination aus positiver Umweltwirkung und finanzieller Rendite.

Fazit

Der «Tag der Erde» am 22. April verdeutlicht die Dringlichkeit nachhaltigen Handelns. Impact Investing, wie es von Carnot Capital praktiziert wird, zeigt, dass Investitionen in energie- und ressourceneffiziente Technologien einen messbaren Beitrag zur globalen Nachhaltigkeit leisten können, ohne auf attraktive Renditen zu verzichten. Durch die gezielte Unterstützung von Unternehmen, die innovative Lösungen für Umweltprobleme entwickeln, tragen Investoren aktiv zu einer nachhaltigeren Zukunft bei.

Andres Gujan, Gründer Carnot Capital & Impact Portfolio Manager, April 2025